随着大数据分析技术发展日新月异,各个行业都在尝试探索AI大模型应用落地的路径,这其中也包括保险行业。

清华大学金融科技研究院副院长、中国保险与养老金研究中心主任魏晨阳表示:“对大模型的评测工作,在全球范围都是一个意义重大的事情。结合金融领域一个重要板块的大模型评测,其实更具有特殊的意义。包括AI在内的科技赋能,核心在于结合具体应用场景时,模型是否在实操层面、核心业务的前沿,真正有实用价值。”

为了解当下国内外主流大模型在保险领域的应用价值,元保保险科技平台联合国内保险科技研究机构分子实验室,共同发布了《人工智能大模型保险行业应用评测报告》。

作为保险行业内的首份大模型评测报告,《报告》特邀国内知名高校专家学者、保险公司的专业人员共同调研并撰写完成。

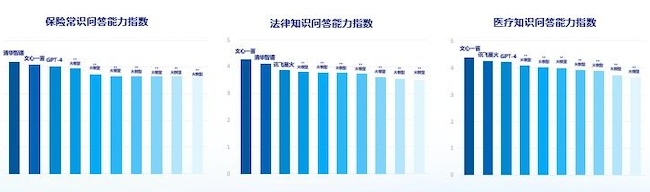

《报告》从常用的保险业务场景中抽离出三大能力,即专业知识问答能力、营销服务应用能力、合规风控应用能力,基本上涵盖大模型在保险领域的主要应用方向。在每个应用能力之下,又细分出多个能力测试维度,如专业知识问答能力下,涵盖介绍和了解产品过程中所需的保险常识、法律知识、医疗知识三方面;在营销服务应用能力下,涵盖代理人展业过程中所需的营销素材设计、营销话术优化、客服话术推荐、综合规划配置方面的模型能力;在合规风控方面,主要关注保险服务过程中的智能核保、智能理赔、实时质检方面的大模型应用能力。

测评结果:大模型强于知识问答,营销应用、 合规风控能力待提高

综合各问题回答表现的平均分,10个主流大模型在医疗知识、保险常识、保险法律知识领域表现普遍较好,在智能核保、智能理赔、话术优化上表现不尽如人意,在营销服务应用能力上表现参差不齐。

具体而言,由于国内大模型厂商在中文数据语料上更加丰富,因此国内头部大模型在回答专业领域的基础知识问询时,对国内情况更加了解,回答的表现也比国外大模型更加出色。

因此,目前的大模型非常适合作为智能机器人用以服务客户,回答客户关于保险、医疗等方面问询,同时也可以赋能保险代理人,成为保险代理人的展业工具之一,提升代理人服务客户的能力。因此在代理人渠道仍处于攻坚阶段的当下,大模型对于提升代理人平均产能、降低保险机构服务客户成本、促进保单成交,或有一定帮助。

从本次《报告》评测呈现的结果看,AIGC在保险行业应用层面的表现尚未成熟,但AIGC为保险业务场景深度赋能的潜力已然显现。而《报告》的发布,一定程度上消除了保险大模型市场的信息不对称,对于保险机构选择大模型厂商、深度应用大模型具有非常大的指导意义。

魏晨阳指出,这正是展开大模型针对保险领域的能力评测的意义所在。

在中央财经大学保险学院院长、中国精算研究院院长周桦看来,“本次多个保险领域大模型的评测工作,评测维度全面、专业,对于行业很有参考价值。欣慰的是,我们可以看到国内的大模型平台在追击国外先进大模型的过程中取得了不错的成绩。衷心希望在这项基础设施建设中,国内大模型能持续前进,成为国际AIGC领域的重要力量。同时也希望国内保险公司和我国的科技力量能整合平台,联合研发,在中文保险领域大模型开发中实现质的突破。”

保险行业作为数据密集型行业,具备数据优势,在政策支持与自身强智能化意愿下,是 AI 大模型的最佳应用领域之一。

相信随着大模型生态更加完善,落地也会更加顺畅。从大模型开发到客户真正应用这条供需之间的鸿沟会逐步消失,大模型将在保险行业发挥愈发重要和切实的应用价值,真正实现为保险行业赋能。